Steuern 2026: Was ändert sich für Arbeitnehmer?

Ab dem Jahr 2026 treten wieder einige Steueränderungen in Kraft und jährliche Freibeträge wurden angepasst. Die Regierung will damit vor allem Familien, Pendler und Ehrenamtliche steuerlich entlasten. Der Steuerring informiert über die Neuerungen und wie Sie davon profitieren können.

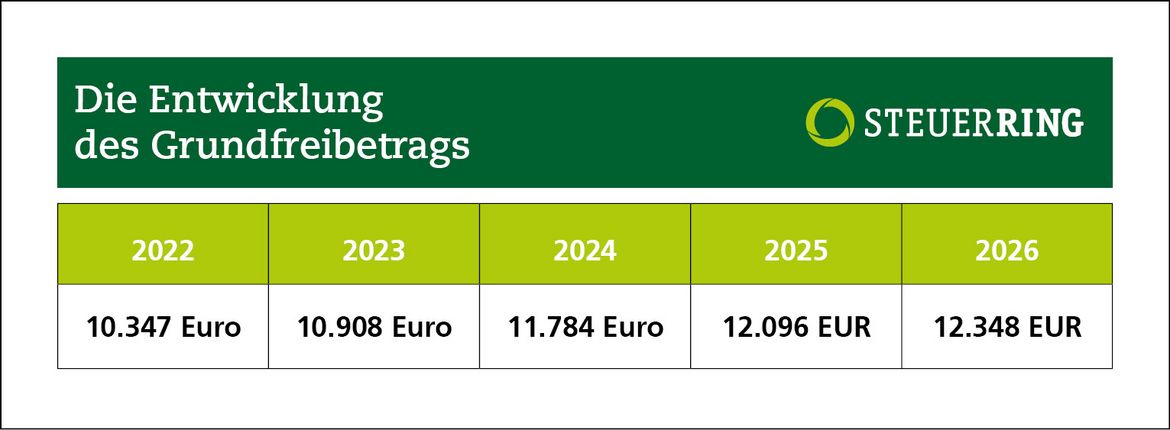

Anhebung des Grundfreibetrags

Der Grundfreibetrag ist ein festgesetzter Betrag, auf den keine Einkommensteuer gezahlt werden muss. Erst wenn dieser überschritten wird, fallen Steuern an. So soll für jeden das Einkommen zur Bestreitung des Existenzminimums gesichert werden.

Für das Jahr 2026 hat der Gesetzgeber im Rahmen des Steuerfortentwicklungsgesetzes eine Anhebung des Grundfreibetrags um 252 Euro beschlossen. Dieser beträgt nun 12.348 Euro. Für Ehepaare oder eingetragene Lebenspartner, die eine gemeinsame Einkommensteuererklärung einreichen, gilt der doppelte Betrag von 24.696 Euro.

Die Entwicklung des Grundfreibetrags

Kinderfreibetrag und Kindergeld

Zur Sicherung des Existenzminimums eines Kindes, einschließlich der Bedarfe für Betreuung, Erziehung und Ausbildung, stehen Eltern das Kindergeld und der Kinderfreibetrag zur Verfügung. Welche Variante steuerlich günstiger ist, entscheidet das Finanzamt automatisch durch die sogenannte Günstigerprüfung.

Der Kinderfreibetrag beträgt ab 2026 4.878 Euro bei einer Einzelveranlagung. Bei einer Zusammenveranlagung verdoppelt sich der Betrag auf 9.756 Euro und ist damit um 156 Euro gestiegen.

Das Kindergeld steigt ab dem 1. Januar 2026 um vier Euro auf 259 Euro je Kind und Monat.

Anhebung der Entfernungspauschale

Arbeitnehmer konnten bisher für den Weg zwischen Wohnung und erster Tätigkeitsstätte pauschal 30 Cent pro vollen Entfernungskilometer und Arbeitstag als Werbungskosten in ihrer Steuererklärung angeben. Ab dem 21. Entfernungskilometer erhöhte sich die Pauschale. Für jeden weiteren Kilometer galt ein Satz von 38 Cent.

Ab 2026 gilt nun bereits ab dem ersten vollen Entfernungskilometer ein pauschaler Betrag in Höhe von 38 Cent. Somit werden auch Pendler, die weniger als 20 Kilometer auf Arbeit fahren, spürbar entlastet.

Mobilitätsprämie besteht weiterhin

Die Mobilitätsprämie ist eine steuerliche Förderung für Berufspendler, die aufgrund eines geringeren Arbeitslohns keine Lohnsteuer zahlen und daher nicht von der Entfernungspauschale profitieren würden. Sie beträgt 14 Prozent der Entfernungspauschale ab dem 21. vollen Entfernungskilometer und kann als Auszahlung im Rahmen der Steuererklärung beantragt werden, wenn die Voraussetzungen dafür erfüllt sind.

Durch das Steueränderungsgesetz 2025 wurde die bisherige zeitliche Befristung der Mobilitätsprämie aufgehoben, sodass sie auch nach dem Jahr 2026 weiterhin gewährt werden kann.

Gewerkschaftsbeiträge als Werbungskosten zusätzlich absetzbar

Arbeitnehmer, die Beitragszahlungen an Gewerkschaften leisten als Beiträge zu Berufsständen und sonstigen Berufsverbänden, können diese als Werbungskosten in ihrer Steuererklärung geltend machen. Neu ist, dass diese Beiträge zusätzlich zum Arbeitnehmer-Pauschbetrag gewährt werden. Das bedeutet: Auch Beschäftigte mit kurzen Arbeitswegen oder ohne weitere berufliche Aufwendungen profitiert künftig von diesen Abzügen und damit von einer niedrigeren Steuerbelastung.

Höhere Pauschalen im Ehrenamt

Wer sich ehrenamtlich engagiert und hieraus Einnahmen hat, kann jetzt von höheren steuerfreien Pauschalen profitieren. Die Ehrenamtspauschale steigt ab 1. Januar 2026 von 840 Euro auf 960 Euro jährlich. Auch die Übungsleiterpauschale für nebenberufliche Tätigkeiten zum Beispiel als Übungsleiter, Ausbilder, Erzieher oder Betreuer steigt um 300 Euro auf 3.300 Euro pro Jahr.

Einführung der Aktivrente

Altersvollrentner, die sich neben ihrer Rente etwas hinzuverdienen, profitieren ab 2026 von der sogenannten Aktivrente. Sozialversicherungspflichtige Einnahmen aus einer nicht selbstständigen Beschäftigung bleiben bis zu einem Betrag in Höhe von 2.000 Euro pro Monat steuerfrei. Sie unterliegen lediglich noch der Sozialversicherungspflicht.

Alle wichtigen Informationen dazu finden Sie in unserem Steuertipp Aktivrente ab 2026: Steuerfrei dazuverdienen im Ruhestand.

Höchstbetrag für Parteispenden steigt

Spenden an politische Parteien werden in der Steuererklärung steuermindernd berücksichtigt. Hierfür gibt es zwei Möglichkeiten.

Reguläre Spenden können bis zu 50 Prozent direkt von der Steuer abgezogen werden. Hierfür steigt der jährliche Höchstbetrag von 825 Euro auf 1.650 Euro, bei zusammenveranlagten Ehegatten oder Lebenspartnern auf den doppelten Betrag in Höhe von 3.300 Euro.

Für Spenden an politische Parteien, für die diese Steuerermäßigung nicht in Betracht kommt, kann ein Abzug als Sonderausgabe gewährt werden. Auch hier steigt der Höchstbetrag um den doppelten Betrag auf 3.300 Euro bzw. im Falle einer Zusammenveranlagung auf 6.600 Euro pro Jahr.

Doppelte Haushaltsführung im Ausland

Arbeitnehmer, die aus beruflicher Veranlassung einen doppelten Haushalt im Ausland unterhalten, können ab 1. Januar 2026 tatsächliche Aufwendungen in Höhe von 2.000 Euro pro Monat als Werbungskosten geltend machen. Bisher lag die Grenze bei 1.000 Euro, die weiterhin für den doppelten Haushalt im Inland gilt.